Europese Aandelen Vs. Wall Street: Doorzetting Van De Snelle Marktdraai?

Table of Contents

2.1. Prestatie Vergelijking: Europese Aandelen vs. Amerikaanse Aandelen

Een vergelijking van het rendement van Europese en Amerikaanse aandelen over de afgelopen jaren laat een duidelijk verschil zien. Terwijl Wall Street in bepaalde perioden aanzienlijke groei heeft gekend, gedroegen Europese aandelen zich soms anders, beïnvloed door specifieke regionale factoren. Op korte termijn kunnen de verschillen aanzienlijk zijn, afhankelijk van economische ontwikkelingen en geopolitieke gebeurtenissen. Op lange termijn presenteren beide markten echter een gemengd beeld, met periodes van sterke groei en correcties.

De prestaties binnen specifieke sectoren verschillen eveneens. De Amerikaanse technologie sector heeft bijvoorbeeld de afgelopen jaren een dominante rol gespeeld op Wall Street, terwijl de Europese aandelenmarkt een meer gediversifieerde samenstelling heeft, met sterke spelers in de energiesector en de financiële dienstverlening.

- Gemiddelde rendementen Europese aandelen vs. Wall Street: Een diepgaande analyse, rekening houdend met verschillende tijdspaden, is nodig om een accuraat beeld te krijgen. Algemene indexen zoals de EURO STOXX 50 en de S&P 500 kunnen hierbij nuttig zijn.

- Volatiliteit van beide markten: De Europese aandelenmarkt kan, afhankelijk van de specifieke omstandigheden, een hogere volatiliteit vertonen dan Wall Street. Geopolitieke risico's spelen hierbij een belangrijke rol.

- Impact van macro-economische factoren op beide markten: Renteverhogingen, inflatie en economische groei hebben een aanzienlijke invloed op beide markten, hoewel de impact per regio kan verschillen.

2.2. Fundamentele Factoren: Waarom de Verschillen?

De verschillen in prestaties tussen Europese aandelen en Wall Street zijn te verklaren door fundamentele verschillen tussen de Europese en Amerikaanse economieën. De Verenigde Staten hebben bijvoorbeeld vaak een sterkere economische groei gekend dan Europa, maar de recente inflatie is in beide gebieden een grote zorg. Het monetaire beleid van de Federal Reserve (VS) en de Europese Centrale Bank (ECB) verschilt eveneens, wat invloed heeft op de rentevoeten en de aantrekkelijkheid van investeringen in beide regio's.

Geopolitieke factoren spelen een cruciale rol. De oorlog in Oekraïne heeft een enorme impact gehad op de Europese energiemarkt en de economische groei in Europa. Deze geopolitieke onzekerheid beïnvloedt het investeerklimaat en kan leiden tot grotere volatiliteit in de Europese aandelenmarkt.

- Verschillen in rentevoeten: De rentevoeten in de VS en Europa kunnen verschillen, wat invloed heeft op de aantrekkelijkheid van investeringen.

- Verschillen in inflatiepercentages: Verschillen in inflatie hebben een directe invloed op de waarde van aandelen en de verwachte rendementen.

- Impact van geopolitieke risico's: De oorlog in Oekraïne en andere geopolitieke ontwikkelingen hebben een grotere invloed op de Europese aandelenmarkt dan op Wall Street.

- Verschillen in regelgeving: Verschillen in regelgeving tussen de EU en de VS kunnen ook invloed hebben op de aantrekkelijkheid van investeringen.

2.3. Technische Analyse: Signalen voor Toekomstige Bewegingen

Technische analyse kan behulpzaam zijn bij het voorspellen van toekomstige bewegingen in beide markten. Door het analyseren van grafiekpatronen, trendlijnen, support en resistance levels, en het gebruik van technische indicatoren zoals MACD en RSI, kunnen we potentiële trends identificeren.

Het huidige markt sentiment speelt een belangrijke rol. Is er sprake van optimisme of pessimisme onder beleggers? Dit sentiment kan de prijsbewegingen sterk beïnvloeden.

- Analyse van belangrijke technische indicatoren: MACD, RSI, Bollinger Bands etc. kunnen inzicht geven in de marktmomentum en potentiële omkeerpunten.

- Interpretatie van grafiekpatronen: Het identificeren van bekende grafiekpatronen (bijv. kop-en-schouders, driehoeken) kan waardevolle signalen geven.

- Voorspellingen op korte en lange termijn: Technische analyse biedt geen garanties, maar kan wel helpen om potentiële toekomstige bewegingen te voorspellen.

2.4. Investeringsstrategieën: Hoe te profiteren van de Marktdraai?

De huidige marktomstandigheden vereisen een zorgvuldig uitgekozen investeringsstrategie. Diversificatie is cruciaal, zowel geografisch (Europese en Amerikaanse aandelen) als sectoraal. Sectorselectie is belangrijk; sommige sectoren profiteren meer van de huidige economische situatie dan anderen. Actief beleggen vereist meer kennis en tijd, terwijl passief beleggen via ETF's een eenvoudigere manier biedt om te participeren in de markt.

Voorbeelden van specifieke aandelen of ETF's zijn te talrijk om hier te noemen. Een gedegen analyse op basis van uw risicotolerantie en beleggingsdoelen is essentieel.

- Diversificatie strategieën: Spreid uw investeringen over verschillende aandelen, sectoren en geografische regio's om risico te verminderen.

- Risicobeheer: Bepaal uw risicotolerantie en investeer alleen geld dat u zich kunt veroorloven te verliezen.

- Advies voor verschillende investeringsprofielen: Beleggers met een lange termijn horizon kunnen meer risico nemen dan beleggers die op korte termijn rendementen zoeken.

3. Conclusie: Navigeren door de Snelle Marktdraai

De snelle marktdraai die we momenteel zien, met significante verschillen tussen Europese aandelen en Wall Street, vraagt om een doordachte investeringsstrategie. De fundamentele en technische analyses wijzen op verschillende factoren die de prestaties van beide markten beïnvloeden, van economische groei en inflatie tot geopolitieke onrust. Diversificatie, sectorselectie en een goed begrip van uw eigen risicotolerantie zijn cruciaal om te profiteren van de kansen die deze marktdraai biedt.

De centrale vraag, of deze trend zich zal voortzetten, is niet eenvoudig te beantwoorden. Een constante monitoring van de markt, met inachtneming van zowel fundamentele als technische analyses, is essentieel.

Om geïnformeerde investeringsbeslissingen te nemen over Europese aandelen en Wall Street, is verder onderzoek onmisbaar. Begin vandaag nog met het verdiepen van uw kennis over de Europese aandelenmarkt en de specifieke strategieën die het beste bij uw profiel passen. Leer de marktdraai te navigeren en profiteer van de kansen die zich voordoen.

Featured Posts

-

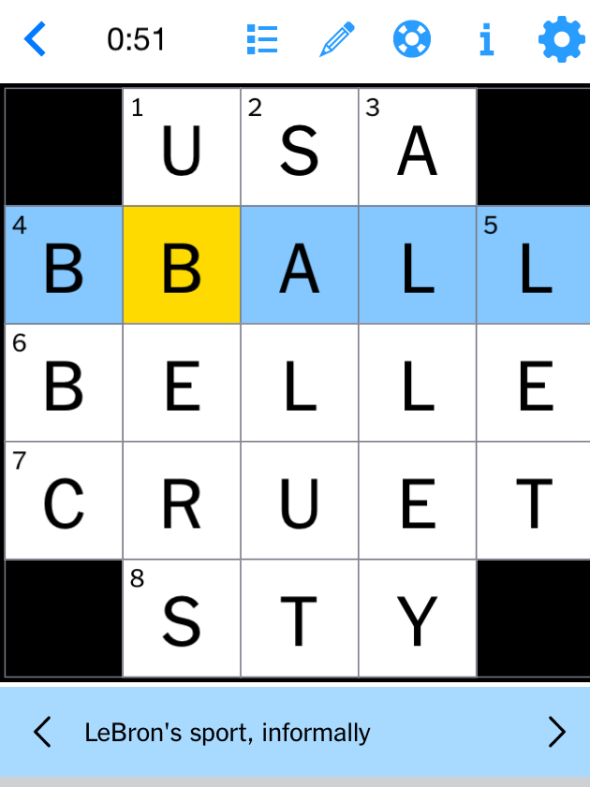

Nyt Mini Crossword April 8 2025 Tuesday Clues And Solutions

May 24, 2025

Nyt Mini Crossword April 8 2025 Tuesday Clues And Solutions

May 24, 2025 -

Sexist Abuse Of Female Referee Prompts Formal Investigation

May 24, 2025

Sexist Abuse Of Female Referee Prompts Formal Investigation

May 24, 2025 -

Frances National Rally A Disappointing Turnout For Le Pens Sunday Demonstration

May 24, 2025

Frances National Rally A Disappointing Turnout For Le Pens Sunday Demonstration

May 24, 2025 -

Vervolg Snelle Marktdraai Europese Aandelen Ten Opzichte Van Wall Street

May 24, 2025

Vervolg Snelle Marktdraai Europese Aandelen Ten Opzichte Van Wall Street

May 24, 2025 -

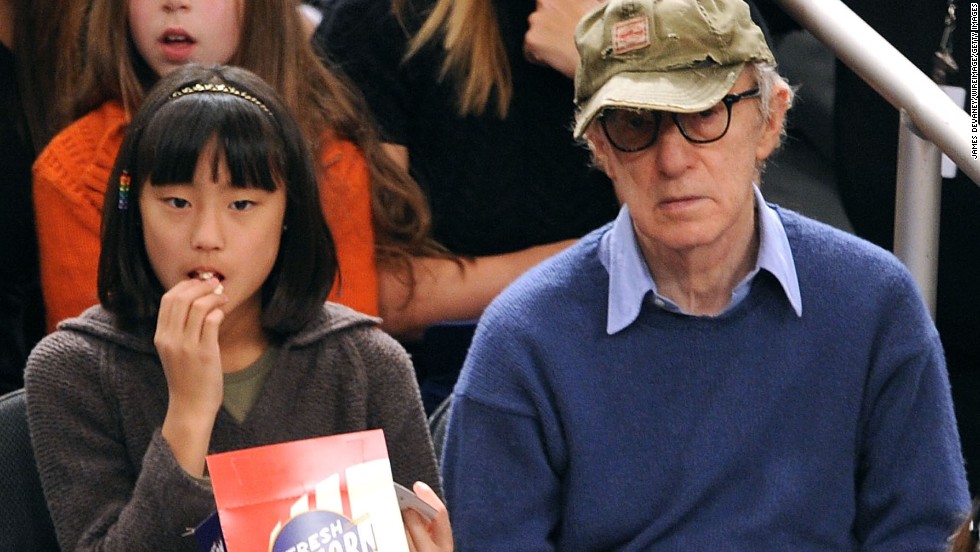

The Woody Allen Dylan Farrow Case Sean Penns Perspective

May 24, 2025

The Woody Allen Dylan Farrow Case Sean Penns Perspective

May 24, 2025